Регулирование финансового рынка

Где торгуют валютой, акциями и облигациями? Если речь о банковском надзоре внутри страны, то при чем тут швейцарский город Базель — ответим на эти вопросы в разделе.

Что такое финансовый рынок?

Финансовый рынок — это сложная структура, которая делится на несколько элементов в зависимости от типа активов и обменных операций, которые функционируют самостоятельно и взаимодействуют между собой. Давайте рассмотрим каждый из них.**

Международный валютный рынок, или FOREX

FOReign EXchange market

FOReign EXchange market

**

**

Объект продажи: валюты

Участники: центральные и коммерческие банки, международные компании, брокерские компании, трейдеры

Поскольку у человечества нет единого платежного средства, которое можно использовать при любых внешних операциях, людям приходится покупать и продавать валюту — так появился валютный рынок. Сегодня этот рынок выступает как совокупность технологий, позволяющих осуществлять операции по обмену валюты.

Покупать и продавать на валютном рынке важно многим. Во-первых, центральным и коммерческим банкам. Центральные банки делают это для стабилизации курса национальных валют, а коммерческие банки, спекулируя во времени между высокой и низкой стоимостью валют

стабилизация курса национальных валют — это регулирование курса «своей» валюты, направленное на поддержание стабильного уровня курса и предупреждение резких скачков. Стабилизация валютного курса может проходить через намеренное падение цен на продукцию (дефляцию), «зачеркивание нулей» на купюрах (нуллификацию), валютные интервенции и другие методы*

стабилизация курса национальных валют — это регулирование курса «своей» валюты, направленное на поддержание стабильного уровня курса и предупреждение резких скачков. Стабилизация валютного курса может проходить через намеренное падение цен на продукцию (дефляцию), «зачеркивание нулей» на купюрах (нуллификацию), валютные интервенции и другие методы*

, таким образом получают доход. Во-вторых, операции на валютном рынке необходимы международным компаниям. Иногда они получают выручку в «ненужной» валюте, которую не получится использовать в стране их пребывания, и им нужно будет обменять деньги, чтобы, например, выдать зарплату. Бывают и обратные ситуации, когда компания обменивает «свою» валюту на иностранную, чтобы оплатить зарубежные контракты. В-третьих, валютный рынок нужен брокерским компаниям и трейдерам. Они, как и банки, могут выступать посредниками при обмене валют.

, таким образом получают доход. Во-вторых, операции на валютном рынке необходимы международным компаниям. Иногда они получают выручку в «ненужной» валюте, которую не получится использовать в стране их пребывания, и им нужно будет обменять деньги, чтобы, например, выдать зарплату. Бывают и обратные ситуации, когда компания обменивает «свою» валюту на иностранную, чтобы оплатить зарубежные контракты. В-третьих, валютный рынок нужен брокерским компаниям и трейдерам. Они, как и банки, могут выступать посредниками при обмене валют.

Существуют ли на валютном рынке свои законы? На глобальном уровне Forex основан на принципе свободной конвертации валюты. Это значит, что государство не вмешивается при заключении валютообменных сделок: не задает официальный валютный курс, не ограничивает направления и объемы сделок. Но внутри каждой страны существуют регуляторные институты, которые регламентируют взаимоотношения трейдеров и брокеров. В Великобритании этим занимается Управление по финансовому регулированию и надзору, в США — Комиссия по фьючерсной торговле товарами и Национальная фьючерсная ассоциация. В России эти функции возложены на Центральный банк.

Денежный и кредитный рынок

Объект продажи: кредиты, депозитные и сберегательные сертификаты, векселя, государственные краткосрочные ценные бумаги

Участники: центральные и коммерческие банки, компании, частные лица

В денежный рынок входят все операции с краткосрочными

как правило, до одного года

как правило, до одного года

кредитами. Они выдаются банками для размещения и приумножения временно свободных денежных средств и берутся фирмами и частными лицами для возможности отвечать по текущим обязательствам

кредитами. Они выдаются банками для размещения и приумножения временно свободных денежных средств и берутся фирмами и частными лицами для возможности отвечать по текущим обязательствам

например, выплачивать зарплату, инвестировать в развитие бизнеса, финансировать издержки

например, выплачивать зарплату, инвестировать в развитие бизнеса, финансировать издержки

. Однако банки могут выступать не только кредиторами, но и заемщиками. Это происходит при стерилизации — изъятии из экономики частных денег центральными банками*. Когда в экономике становится слишком много денег, вероятность инфляции возрастает, и, чтобы этого избежать, центробанки разными путями могут изымать деньги. Чаще всего это происходит через продажу государственных ценных бумаг и размещение свободных денежных средств на депозитах в центральных банках.

. Однако банки могут выступать не только кредиторами, но и заемщиками. Это происходит при стерилизации — изъятии из экономики частных денег центральными банками*. Когда в экономике становится слишком много денег, вероятность инфляции возрастает, и, чтобы этого избежать, центробанки разными путями могут изымать деньги. Чаще всего это происходит через продажу государственных ценных бумаг и размещение свободных денежных средств на депозитах в центральных банках.

Фондовый рынок

рынок государственных и корпоративных ценных бумаг

рынок государственных и корпоративных ценных бумаг

*

*

Объект продажи: облигации — это ценные бумаги, обязывающие организацию, выпустившую бумагу, возместить владельцу ценной бумаги ее номинальную стоимость в установленный срок с уплатой или без уплаты процентного дохода, и акции — бессрочные ценные бумаги, свидетельствующие о вкладе инвестора в фонд акционерного общества. Также торгуются государственные облигации или облигации федерального займа (ОФЗ) — рублевые облигации, выпускаемые Министерством финансов Российской Федерации, паи — доли в определенном фонде, акции инвестиционных фондов и другие инструменты

Участники: компании, государственные структуры, инвесторы, управляющие фонды и частные лица

Как это работает? Фондовый рынок — система, держащаяся на общем желании заработать. Компании хотят профинансировать свои проекты, поэтому выпускают, например, акции. Их покупают инвесторы, которые надеются на то, что стоимость этих акций повысится. Так, проще говоря, по схеме «покупай подешевле и продавай подороже», инвесторы и получают прибыль. Рассмотрим пример: 2012 год, американская компания по производству электромобилей Tesla понимает, что ей не хватает средств на производство своего второго автомобиля — Model S. Она размещает свои акции на рынке по цене 23 доллара за штуку. Инвестор Иван поверил в перспективы компании и закупил 100 акций. В 2021 году Иван все еще держал эту сотню акций в инвестиционном портфеле, но мог продать их за 563 доллара

или больше – в зависимости от момента времени

или больше – в зависимости от момента времени

за штуку. От такой купли-продажи выиграли обе стороны.

за штуку. От такой купли-продажи выиграли обе стороны.

Фондовый рынок — основополагающий инструмент в развитии экономики: именно он помогает компаниям расти, способствует конкуренции и распределяет средства из неразвивающихся отраслей в более перспективные.

Рынок драгоценных металлов**

Объект продажи: драгоценные металлы и камни, ценные бумаги, которые котируются в золоте

золотые сертификаты, облигации, фьючерсы и т. п.

золотые сертификаты, облигации, фьючерсы и т. п.

Участники: специально уполномоченные банки и биржи драгоценных металлов

Драгоценные металлы имеют два основных способа применения. Во-первых, их используют в промышленности

техника, электроника, медицинское оборудование и т.д.

техника, электроника, медицинское оборудование и т.д.

. Во-вторых, они могут являться предметом инвестиций и представлять собой сбережение, резерв — ввиду общепризнанной ценности. Обе эти функции реализуются на рынке драгоценных металлов. Этот институт включает в себя не только куплю-продажу ценных бумаг, но и совокупность взаимоотношений, связанных с разведкой, добычей, переработкой и изготовлением различных изделий.

. Во-вторых, они могут являться предметом инвестиций и представлять собой сбережение, резерв — ввиду общепризнанной ценности. Обе эти функции реализуются на рынке драгоценных металлов. Этот институт включает в себя не только куплю-продажу ценных бумаг, но и совокупность взаимоотношений, связанных с разведкой, добычей, переработкой и изготовлением различных изделий.

Рынок страхования*

Объект продажи: страховая защита

Участники: страхователи, страховщики, страховые организации, страховые агенты, страховые брокеры, страховые оценщики

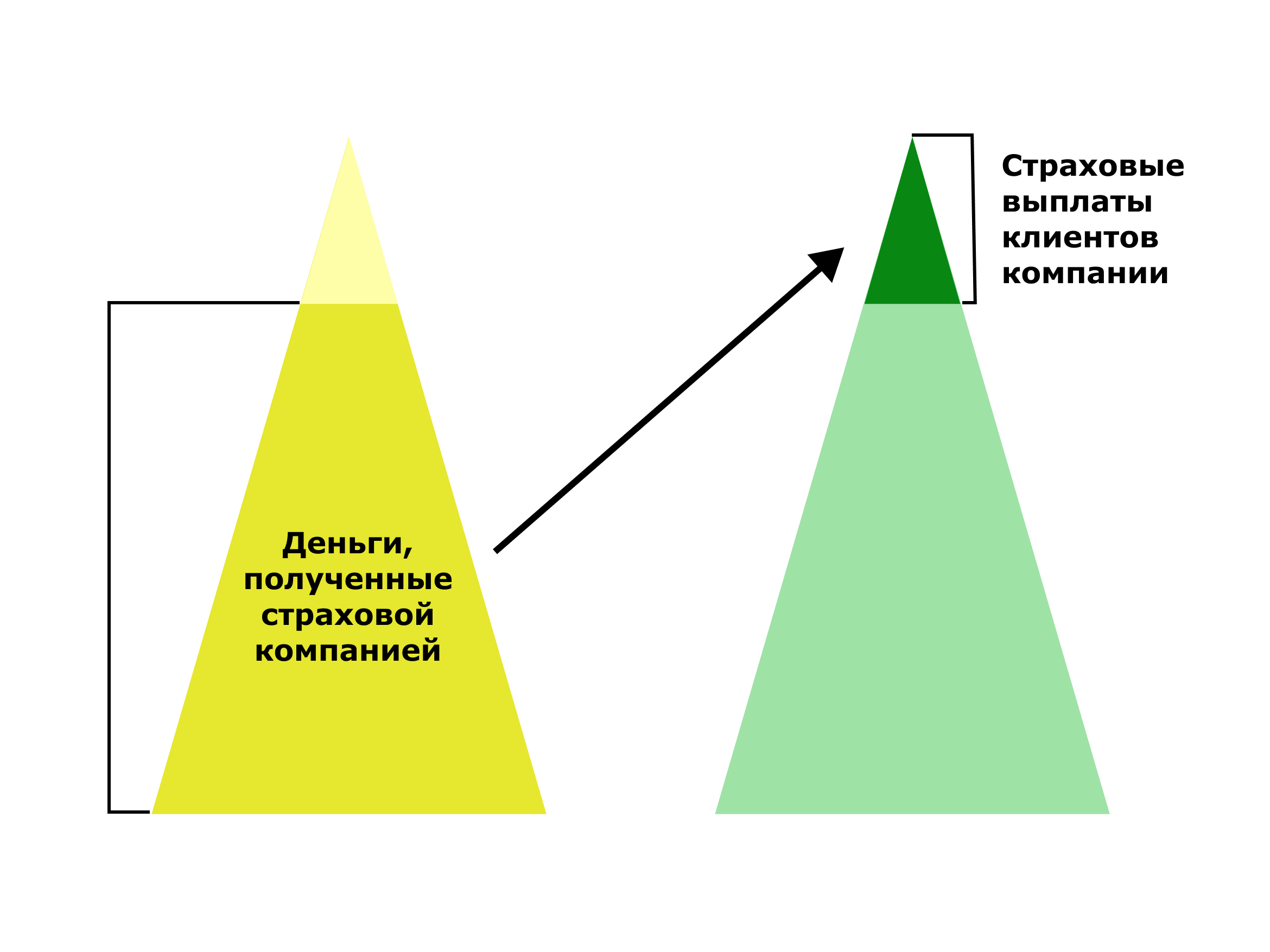

Рынок страхования преследует несколько целей. Наиболее важная его задача заключается в накоплении средств для компенсации пострадавшей стороне, будь то физическое, юридическое лицо и даже государственный орган. Этот рынок — один из наиболее жестко контролируемых: регулирующие нормативные акты касаются не только обязательного государственного страхования, но и обществ взаимного страхования, банкротств страховых организаций и других агентов и событий, которые мы нечасто встречаем в жизни благодаря государственному надзору*.

Какие существуют направления развития финансового рынка?*

Хорошее функционирование финансового рынка позволяет накапливать сбережения в источники финансирования бизнеса, способствуя экономическому развитию как отдельных домохозяйств, так и всей страны в целом. Каждый год Банк России публикует документ, в котором обозначает основные векторы развития финансового рынка. Они формируются исходя из интересов общества и желания способствовать реализации потребностей граждан. Особое внимание при создании повестки отдается факторам устойчивого развития и ESG-системе, о которой мы поговорим позже.

Повышение финансовой грамотности участников финансового рынка

Массовый переход общества на рынок капитала, неосведомленность обо всех финансовых нюансах и возможностях и распространение нелегальной деятельности — эти три тенденции требуют защищенности инвесторов и потребителей финансовых услуг. Поэтому Банк России работает над тем, чтобы решения участников рынка были более осознанными. Он требует от банков раскрытия информации о финансовых продуктах, работает над информационно-просветительским ресурсом «Финансовая культура»

fincult.info

fincult.info

, проводит поведенческие экспертизы

, проводит поведенческие экспертизы

поведенческая экспертиза исследует, как инвесторы принимают решения о купле-продаже финансовых продуктов. Она позволяет Банку России не только оценивать реальный уровень подготовки розничных инвесторов к работе со сложными финансовыми инструментами, но и учитывать полученные результаты при разработке соответствующего регулирования

поведенческая экспертиза исследует, как инвесторы принимают решения о купле-продаже финансовых продуктов. Она позволяет Банку России не только оценивать реальный уровень подготовки розничных инвесторов к работе со сложными финансовыми инструментами, но и учитывать полученные результаты при разработке соответствующего регулирования

. Кроме того, Банк России хочет стимулировать коммерческие банки к повышению удовлетворенности и лояльности клиентов.

. Кроме того, Банк России хочет стимулировать коммерческие банки к повышению удовлетворенности и лояльности клиентов.

Развивать доверительные отношения между банками и их клиентами можно несколькими способами: через постоянное консультирование банковских клиентов, информирование участников рынка о лучших практиках решения проблем и законодательную обязанность финансовых организаций рассматривать жалобы. Наконец, Банк России стремится повышать меры противодействия мошенникам и блокировать нелегальные сайты, информировать граждан о деятельности нелегальных субъектов, защищать граждан от киберпреступлений.

Содействие цифровизации

Цифровизация не просто повышает финансовую доступность. Она способствует появлению новых бизнес-моделей, создает канал для конкурирования и увеличивает производительность труда. Все это расширяет границы рынка: вокруг финансовых институтов формируются экосистемы, и увеличивается роль нефинансовых организаций.

.На пути к цифровизации рынка Банк России запустил Единую биометрическую систему, Цифровой профиль и Систему быстрых платежей. До 2024 года были поставлены новые задачи: реализация инфраструктурных проектов, внедрение новых SupTech- и RegTech-решений

.На пути к цифровизации рынка Банк России запустил Единую биометрическую систему, Цифровой профиль и Систему быстрых платежей. До 2024 года были поставлены новые задачи: реализация инфраструктурных проектов, внедрение новых SupTech- и RegTech-решений

SupTech- и RegTech-решения — это технологии, обеспечивающие более легкое и эффективное выполнение регуляторных требований участниками финансовых рынков

SupTech- и RegTech-решения — это технологии, обеспечивающие более легкое и эффективное выполнение регуляторных требований участниками финансовых рынков

, развитие экспериментальных правовых режимов и, конечно, усиление информационной безопасности.

, развитие экспериментальных правовых режимов и, конечно, усиление информационной безопасности.

Повышение доступности финансовых услуг для граждан и бизнеса

Цифровые технологии делают управление активами и работу бизнеса более доступными, однако интернет все еще имеет ряд ограничений, которые создают препятствия для развития финансового рынка. Во-первых, сеть Интернет покрывает не всю территорию страны, поэтому правительство занимается повышением финансовой доступности на отдаленных и малонаселенных территориях. Во-вторых, использование финансовых услуг должно быть привлекательно и доступно для всех слоев населения, в том числе для пожилых людей и людей с ограниченными возможностями.

Содействие конкуренции на финансовом рынке

Сейчас в финансовом секторе особенно популярно развитие уже упомянутых банковских экосистем. С одной стороны, этот тренд делает жизнь людей удобнее. С другой, провоцирует развитие олигополии, что может нести риски для финансовой стабильности в целом. Чтобы этого избежать, Банк России совместно с российским правительством формирует подходы к регулированию таких экосистем. Эти подходы будут основаны на антимонопольном законодательстве, патентном праве, правилах информационного обмена и онлайн-рекламы. Более того, предполагается, что все финансовые посредники будут иметь равный доступ к государственным информационным системам.

Обеспечение финансовой стабильности

Финансовая стабильность обеспечивает долгосрочный рост экономики и создает доверительные связи между всеми участниками финансового рынка, но в условиях большего вливания средств в банковский сектор контролировать систему стало сложнее. Государство будет держать систему в порядке несколькими способами. Прежде всего, с 1 января 2022 года Банк России законодательно наделен полномочиями по установлению прямых количественных ограничений для необеспеченных потребительских кредитов. Это значит, что регулятор сможет ограничивать выдачу кредитов, в первую очередь таких, у которых высокая вероятность остаться невыплаченными. Кроме того, ожидается регулирование кредитования физических лиц по плавающим процентным ставкам (через введение лимитов на величину повышения ставки и увеличение срока кредита). Наконец, планируется постоянная оценка рисков, связанных с вложениями граждан в иностранные активы, и изучение влияния на финансовую стабильность цифровых технологий и климатических рисков. В совокупности с другими действиями все перечисленное позволит сделать финансовый рынок надежнее.

Расширение вклада финансового рынка в достижение целей устойчивого развития и ESG-трансформации российского бизнеса

Климатическая и корпоративная повестка, отраженная в Резолюции Генеральной Ассамблеи ООН в области устойчивого развития до 2030 года*, ставит новые задачи перед государственными структурами. Теперь государству требуется не только создавать необходимые условия для участников рынка, но и мотивировать их учитывать ESG-факторы в своей деятельности, повышать ответственность при ведении бизнеса. К этому можно прийти, если одновременно развивать инфраструктуру рынка финансирования устойчивого развития и учитывать ESG-факторы при адаптации к новым видам рисков. Так, планируется повышать осведомленность граждан по вопросам финансирования устойчивого развития, требовать от частных компаний раскрытия информации о так называемых внешних эффектах — результатах воздействия деятельности таких организаций на общество и окружающую среду — и проводить стресс-тесты климатических рисков, то есть моделировать ситуацию климатического кризиса, позволяющую увидеть его последствия для финансовой системы.

Содействие развитию долгосрочного финансирования

Долгосрочные сбережения повышают инвестиционный потенциал страны, а значит, ведут к увеличению благосостояния граждан. Сейчас Банк России создает дополнительные инструменты для увеличения долгосрочных вложений: во-первых, он стимулирует вложения в инструменты долгосрочного финансирования путем расширения инструментария по управлению ИИС.

Индивидуальный инвестиционный счет – специализированный брокерский счет для физических лиц, по которому предусмотрены налоговые льготы при условии владения им не менее трех лет

Индивидуальный инвестиционный счет – специализированный брокерский счет для физических лиц, по которому предусмотрены налоговые льготы при условии владения им не менее трех лет

Во-вторых, расширяется линейка финансовых инструментов для финансирования инвестиционных проектов, то есть развиваются инструменты привилегированных акций и конвертируемых займов, дополнительно стимулируется банковское кредитование инвестиционных проектов. В-третьих, Банк России двигается в сторону развития корпоративных отношений и корпоративного управления: планируется внедрять в практику лучшие стандарты корпоративного управления, обеспечивать баланс интересов всех участников экономических отношений и совершенствовать институт аудита отчетности.

Во-вторых, расширяется линейка финансовых инструментов для финансирования инвестиционных проектов, то есть развиваются инструменты привилегированных акций и конвертируемых займов, дополнительно стимулируется банковское кредитование инвестиционных проектов. В-третьих, Банк России двигается в сторону развития корпоративных отношений и корпоративного управления: планируется внедрять в практику лучшие стандарты корпоративного управления, обеспечивать баланс интересов всех участников экономических отношений и совершенствовать институт аудита отчетности.

Банк России учитывает общие и специфические тенденции для всех секторов финансового рынка, создавая условия для его развития и обеспечивая финансовую стабильность на системном уровне, что проявляется за счет пропорциональности регуляторной нагрузки масштабу деятельности финансовых организаций, введения систем гарантирования, снижения издержек участников рынка, создания законодательных и правовых условий для дистанционных форматов обслуживания, проникновения цифровых продуктов и услуг.

Как именно регулируется финансовый рынок в России?

Главный финансовый регулятор в нашей стране — Банк России, в его структуру входит множество департаментов. Каждый из них имеет свою сферу деятельности: кто-то осуществляет надзор над системно значимыми кредитными организациями, кто-то занимается банковской аналитикой, а кто-то работает в страховой сфере. В этой части мы рассмотрим работу Банка России на примере деятельности его департаментов.

Департамент надзора за системно значимыми кредитными организациями

Чем крупнее банк, тем больше к нему нужно предъявлять требований по управлению рисками и тем сильнее следует оберегать его от падения, поскольку его закрытие может повлечь системные риски и спровоцировать кризис банковской системы. Для внедрения пропорционального регулирования и риск-ориентированного надзора в структуре Банка России был создан Департамент надзора за системно значимыми кредитными организациями, который контролирует работу крупнейших банков.

Для того чтобы банк относился к системно значимым кредитным организациям, он должен иметь в своем запасе много активов, финансовых инструментов, от которых ожидается получение значительных экономических выгод, вкладов физических лиц и т. д. Все эти параметры позже рассчитываются по специальной формуле и сравниваются с совокупными активами всех банков. Сейчас Банк России признает системно значимыми 13 банков, на их долю приходится около 77% совокупных активов российского банковского сектора.

Работа с системно значимыми банками отличается от регулирования деятельности более мелких кредитных организаций. Прежде всего, у больших банков наблюдается более зрелый подход к системе управления рисками, их оценке и надзору со стороны регулятора. Могут предъявляться дополнительные требования по функционалу (например, надбавка за системную значимость к минимальным значениям нормативов достаточности капитала в размере 1%).

Департамент банковского регулирования и аналитики

Проводит стресс-тестирование

стресс-тестирование — это испытание на прочность финансового положения организации в условиях «серьезного, но вместе с тем вероятного шока». Подробнее на сайте Банка России*

стресс-тестирование — это испытание на прочность финансового положения организации в условиях «серьезного, но вместе с тем вероятного шока». Подробнее на сайте Банка России*

, определяет подходы к банковскому регулированию, имеющие банковскую составляющую, оценивает риски развития банковского сектора и делится результатами анализа с субъектами финансового рынка.

, определяет подходы к банковскому регулированию, имеющие банковскую составляющую, оценивает риски развития банковского сектора и делится результатами анализа с субъектами финансового рынка.

Сотрудники департамента смотрят на регулирование не как на запреты и ограничения, а как на инструмент защиты кредиторов и вкладчиков. По сути, это подразделение разрабатывает решения того, как ограничивать риски, но при этом не запрещать банкам развивать новые инвестиционные продукты*.

Департамент страхового рынка

Основные задачи департамента: оценка рисков страховых организаций, контроль и надзор за соблюдением страхового законодательства, регулирование страховой деятельности. Перечисленное затрагивает не только банкротства и платежеспособность самих компаний, но и безопасность потребителей, защиту их интересов. Для достижения задач Департамент страхового рынка использует несколько инструментов: изучение базовой отчетности страховых компаний, структуры корпоративного управления и нефинансовых индикаторов.

Какие инструменты используются в рамках риск-ориентированного подхода для регулирования финансового рынка?

В рамках банковского риск-ориентированного подхода используются Базельские соглашения — соглашения по достаточности собственного капитала банков. Существует три соглашения, принятых в различное время для регулирования конкретных целей.

В 1988 году в ответ на банкротства финансовых институтов появился «Базель-I»

«Международная конвергенция измерения капитала и стандартов капитала»

«Международная конвергенция измерения капитала и стандартов капитала»

. Соглашение направлено на обеспечение устойчивости финансовой системы через ограничение кредитного риска и потерь банков. Также «Базель-I» был призван обеспечить условия для равной конкуренции банков. Изначально положения «Базель-I» рассматривались в качестве рекомендации, но с 1992 года выполнение соглашения стало обязательным для стран «Большой десятки»*. В рамках соглашения финансовая устойчивость банка рассматривается как уровень капитала, достаточный для покрытия рисков, связанных с неспособностью заемщиков осуществлять платежи банку по задолженностям. Минимальный уровень достаточности капитала — 8% от суммы активов и счетов, которых нет в бухгалтерском балансе, но которые содержат информацию об имуществе и обязательствах. Сам капитал поделен на два уровня: уровень 1 — акционерный капитал и объявленные резервы, уровень 2 — дополнительный капитал

. Соглашение направлено на обеспечение устойчивости финансовой системы через ограничение кредитного риска и потерь банков. Также «Базель-I» был призван обеспечить условия для равной конкуренции банков. Изначально положения «Базель-I» рассматривались в качестве рекомендации, но с 1992 года выполнение соглашения стало обязательным для стран «Большой десятки»*. В рамках соглашения финансовая устойчивость банка рассматривается как уровень капитала, достаточный для покрытия рисков, связанных с неспособностью заемщиков осуществлять платежи банку по задолженностям. Минимальный уровень достаточности капитала — 8% от суммы активов и счетов, которых нет в бухгалтерском балансе, но которые содержат информацию об имуществе и обязательствах. Сам капитал поделен на два уровня: уровень 1 — акционерный капитал и объявленные резервы, уровень 2 — дополнительный капитал

капитал низкого качества, законодательно разрешенные скрытые резервы и т. д.

капитал низкого качества, законодательно разрешенные скрытые резервы и т. д.

, который не должен превышать значение капитала уровня 1. Все банковские активы делятся на пять групп в зависимости от степени риска

, который не должен превышать значение капитала уровня 1. Все банковские активы делятся на пять групп в зависимости от степени риска

группы с 0/10/20/50/100% риска

группы с 0/10/20/50/100% риска

. Чем выше риск, тем больше удельный вес. На основе этого деления определяется кредитный риск через умножение величины актива на этот удельный вес, коэффициент. К недостаткам первого соглашения относят сконцентрированность только на кредитных рисках, в то время как выполнения требования по минимальному уровню капитала не обеспечивали надежность всей работы банка*.

. Чем выше риск, тем больше удельный вес. На основе этого деления определяется кредитный риск через умножение величины актива на этот удельный вес, коэффициент. К недостаткам первого соглашения относят сконцентрированность только на кредитных рисках, в то время как выполнения требования по минимальному уровню капитала не обеспечивали надежность всей работы банка*.

Для корректировки недостатков первого соглашения в 2004 году появился «Базель-II». Данное соглашение закрепило три компонента стабильности банковской системы. Первый компонент скорректировал расчет величины достаточного капитала: при расчете показателя стали учитываться не только кредитные риски

риски, связанные с неспособностью заемщиков осуществлять платежи банку по задолженностям

риски, связанные с неспособностью заемщиков осуществлять платежи банку по задолженностям

, но и рыночные риски

, но и рыночные риски

риски возникновения у банка убытков в результате обесценения/потери вложений

риски возникновения у банка убытков в результате обесценения/потери вложений

, а также операционные риски

, а также операционные риски

риски возникновения потерь у банка из-за ошибок во внутренних процессах, из-за действий сотрудников или других лиц, внешних событий или сбоев систем

риски возникновения потерь у банка из-за ошибок во внутренних процессах, из-за действий сотрудников или других лиц, внешних событий или сбоев систем

. Компонент 2 закрепил контроль центральных банков за капиталом, резервируемым на случай реализации рисков. Компонент 3 обязал банки раскрывать информацию о своей деятельности. В рамках второго соглашения были добавлены еще некоторые моменты: появилась еще одна градация риска — 150%, было установлено два способа расчета кредитного риска

. Компонент 2 закрепил контроль центральных банков за капиталом, резервируемым на случай реализации рисков. Компонент 3 обязал банки раскрывать информацию о своей деятельности. В рамках второго соглашения были добавлены еще некоторые моменты: появилась еще одна градация риска — 150%, было установлено два способа расчета кредитного риска

на основе рейтингов внешних оценивающих агентств и на основе внутреннего рейтинга банка

на основе рейтингов внешних оценивающих агентств и на основе внутреннего рейтинга банка

*.

*.

После мирового финансового кризиса в 2008–2009 годах появилась необходимость в совершенствовании Базельских соглашений. В 2010–2011 годах появился «Базель-III», цель которого — повышение качества управления банковскими рисками. Соглашение устанавливает дополнительные требования к достаточности капитала, ограничение так называемого финансового рычага

соотношения капитала, который банк взял взаймы, и собственного капитала

соотношения капитала, который банк взял взаймы, и собственного капитала

, новые нормативы ликвидности, которые ограничивают риски потери банками платежеспособности. Так как правила в рамках Базельских соглашений являются универсальными, страны могут адаптировать их с учетом экономической специфики через незначительное изменение версий данных правил. С 2014 года Банк России ведет работу над сближением стандартов регулирования банковской деятельности с рекомендациями Базельских соглашений. Внедрение новых правил осуществляется не слишком быстро ввиду различных экономических факторов. Реализация принципов «Базель-III» в России была начата еще до завершения полного перехода на «Базель-II». Как раз в соответствии с соглашением «Базель-III» в 2015 году Банком России были определены системно значимые кредитные организации, о которых мы говорили выше.

, новые нормативы ликвидности, которые ограничивают риски потери банками платежеспособности. Так как правила в рамках Базельских соглашений являются универсальными, страны могут адаптировать их с учетом экономической специфики через незначительное изменение версий данных правил. С 2014 года Банк России ведет работу над сближением стандартов регулирования банковской деятельности с рекомендациями Базельских соглашений. Внедрение новых правил осуществляется не слишком быстро ввиду различных экономических факторов. Реализация принципов «Базель-III» в России была начата еще до завершения полного перехода на «Базель-II». Как раз в соответствии с соглашением «Базель-III» в 2015 году Банком России были определены системно значимые кредитные организации, о которых мы говорили выше.

Solvency

на русский переводится как «платежеспособность», «состоятельность»

на русский переводится как «платежеспособность», «состоятельность»

— это директива, то есть указание, которое устанавливает правила страхования и перестрахования в Европейском союзе. Цель директивы — достижение стабильности страхового рынка с помощью дисциплинирования участников рынка и снижения риска того, что они не смогут расплатиться по своим обязательствам.

— это директива, то есть указание, которое устанавливает правила страхования и перестрахования в Европейском союзе. Цель директивы — достижение стабильности страхового рынка с помощью дисциплинирования участников рынка и снижения риска того, что они не смогут расплатиться по своим обязательствам.

Изначально была принята директива Solvency I в 2002 году. Когда ее требования оказались неэффективными для регулирования деятельности страховщиков, через семь лет была принята Solvency II. Новая версия усилила контроль за размером капитала, корпоративным управлением и риск-менеджментом в страховых и перестраховых компаниях стран Евросоюза. Основные отличия Solvency I и Solvency II заключаются в методологии и стресс-тестировании

определении уровня платежеспособности. Solvency II имеет схожие черты с соглашением по регулированию банковской деятельности — «Базелем-III», и, также аналогично «Базелю», Банк России планирует придерживаться регулирования на основе именно последней версии директивы Solvency**

определении уровня платежеспособности. Solvency II имеет схожие черты с соглашением по регулированию банковской деятельности — «Базелем-III», и, также аналогично «Базелю», Банк России планирует придерживаться регулирования на основе именно последней версии директивы Solvency**

.

.

Для обеспечения стабильности страхового рынка Банк России планирует придерживаться директивы Solvency II, ее требования будут внедряться постепенно в период с 2020 по 2022 годы*.